"Приват" погрожував крахом 20 000 підприємств України

Віртуальний меморіал загиблих борців за українську незалежність: вшануйте Героїв хвилиною вашої уваги!

Пристрасті навколо ПАТ "Приватбанк" не вщухають весь тиждень. Багато хто сподівався, що процес націоналізації пройде тихо і мирно, оскільки розбрат і хитання могли призвести до паніки і вбити банківську систему. Втім, практично так і вийшло. Більш того, українську владу похвалило навіть впливове фінансове агентство Bloomberg, навівши як приклад "розрулювання" ситуації всьому Європейському Союзу.

Як же так вийшло, що ПриватБанк був доведений до такого стану власниками, що терміново довелося його рятувати? Чи справді в усьому винен Національний банк України? Чи був у влади альтернативний націоналізації варіант і яка подальша доля "Привату"?

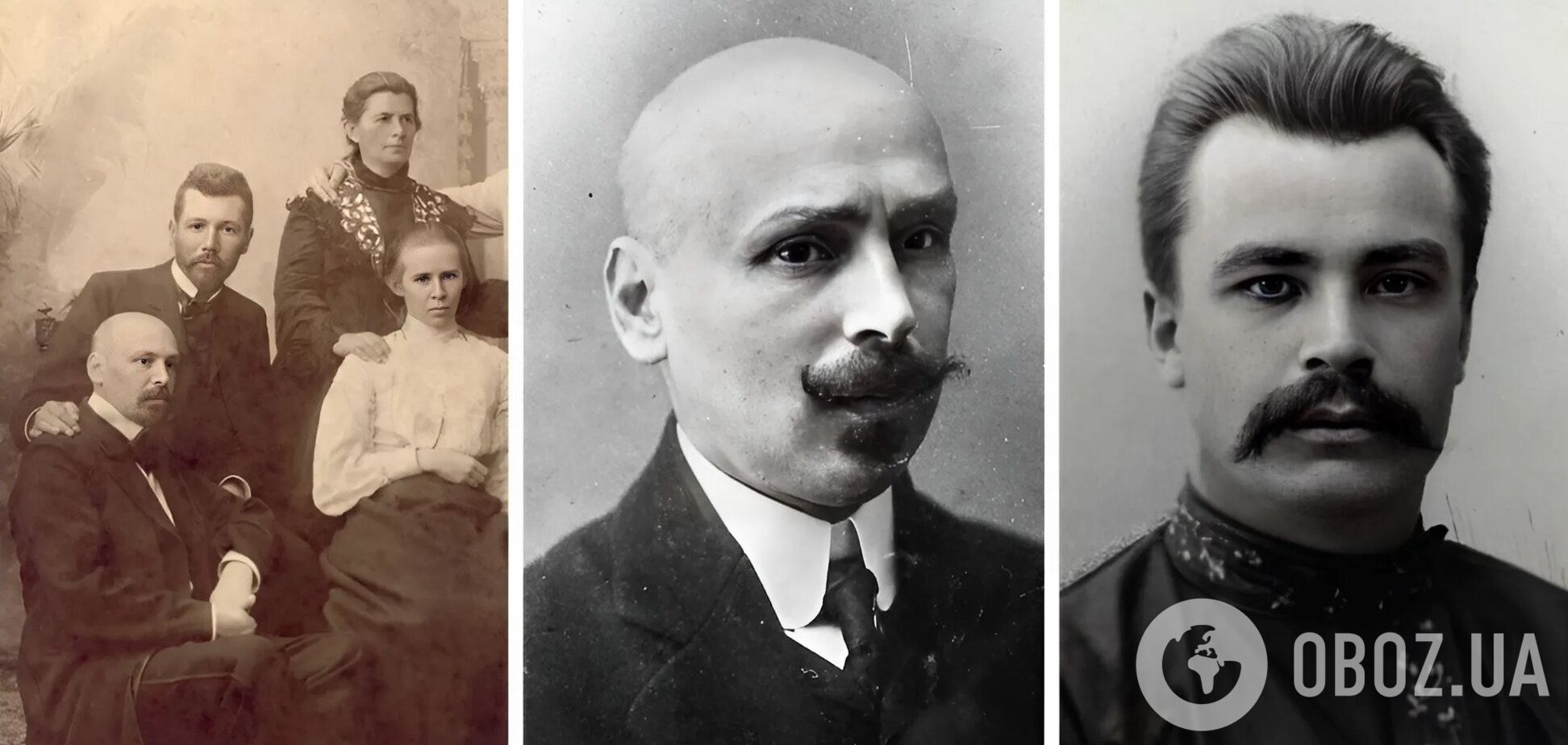

Про це "Обозреватель" поцікавився у екс-заступника голови НБУ, колишнього заступника міністра фінансів, ректора Міжнародного інституту бізнесу, доктора економічних наук Олександра Савченка.

Читайте: Вчіться в України: Bloomberg поставило ЄС історію з ПриватБанком за приклад

- Як ви думаєте, чому з ПриватБанком сталася така ситуація?

- До всього привів поганий кредитний портфель. Як і загалом по банківській системі більшість комерційних банків надавали кредити своїм акціонерам, причому набагато більше ніж за нормативом (20%), а в реальності було 50-60%, а десь і 100%. Крім того, питома вага поганих кредитів була значно більшою за 50%. У "Приваті" загалом така ж ситуація.

Близько двох років тому почали робити стрес-тести банківської системи: чи достатньо капіталу. За моєю оцінкою, наша банківська система і зараз працює з негативним капіталом, а мала б працювати з плюсом у 10%. І МВФ поставив завдання привести капітал у відповідність із нормативами. Спочатку вийти на нуль, потім на 5%, а потім - на 10%. Найбільші банки (їх 19) виконали вимогу: принацмні вийшли на нуль, а деякі навіть показали плюс. А ПриватБанк не зміг. Або не захотів збільшити капітал.

- Один із колишніх мажоритарних акціонерів "Привату" пан Коломойський всю відповідальність за проблеми банку поклав на НБУ: мовляв, регулятор постійно міняв правила. Але ж Нацбанк змінював вимоги не виключно для "Привату", а для всіх...

- Згоден, така теза необгрунтована. Дійсно, правила гри були змінені для всіх банків. Так, дуже часто вони були неадекватні. Наприклад, не можна рахувати резерви за українською методикою: потрібно використовувати найкращі міжнародні практики. Але адекватність капіталу і "дірку" визначив не Національний банк, а аудитори, які проводили стрес-тести. І якби ПриватБанк обслуговував свої кредити, вчасно платив би відсотки, гасив тіло кредиту, не потрібно було б навіть думати про резерви і додаткові застави. В силу того, що цього всього не було зроблено, грошей надходило все менше і менше, виникли проблеми з ліквідністю. А немає ліквідності - з'являється загроза зупинки банку.

А якщо такий великий банк, як "Приват", зупиняється, через 3-4 дні зупиняється і вся банківська система, оскільки зупиняються платежі. І слідом йде банкрутство дрібних банків і 15 000 - 20 000 підприємств, причому не тільки МСБ, а й великого бізнесу.

Я часто лаю НБУ, але у цій ситуації винні вже колишні власники банку.

Читайте: Опубліковані схеми виведення коштів із "Привату" Коломойським і Ко

- Як ви оцінюєте закон, який прирівняв вкладників "Привату" до вкладників Ощадбанку, тим самим давши їм 100-відсоткову гарантію на повернення вкладених коштів?

- Це вимушений захід. І я б хотів, щоб цей закон діяв 2-3 місяці і після того, як новий менеджмент отримав би всі технології ПриватБанку, його потрібно було б скасувати. Тому що можна уявити таку ситуацію: наші мільйонери і мільярдери будуть розміщувати в цьому банку свої депозити під високі відсотки - а вони там вищі за ринок. За все це буде відповідати держава, а держава - це ми з вами. І я б не хотів, щоб пенсіонери і студенти відповідали за відсотки, які б отримували багаті люди.

Зараз цей закон корисний, але думаю, що через кілька місяців президент України (це його закон) повинен вийти і сказати: ситуація під контролем, банк стабільний, загрози немає.

- Чи був інший вихід в української влади, крім націоналізації?

- У держави - ні. Був вихід - змусити власників внести гроші в капітал, але я не впевнений, що технічно це можливо. Тому була націоналізація і списання з власників деяких сум як погашення їхньої боргової заборгованості вже перед країною. Тому що країна взяла на себе величезну діру: аудитори нарахували 148 млрд гривень, моя оцінка - менше, ніж 110-120 мільярдів, але все одно це величезні гроші.

Якщо призначений менеджмент буде працювати добре, протягом року цю дірку можна зменшити приблизно до 80-90 млрд гривень. Правда, це все одно страшні цифри.

Читайте: Ухвалений безпрецедентний закон Порошенка про клієнтів ПриватБанку

- Міністр фінансів Олександр Данилюк не виключає продажу "Привату". Як ви думаєте, чи є зараз інвестори, які могли б купити цей банк, з огляду на такі проблеми?

- Усі державні банки збиткові, їх невигідно утримувати, тому я підтримую ідею продати всі держбанки. 20-30% Ощадбанку можна було б продати вже наступного року; ті ж 20-30% Укрексімбанку - на початку 2018 року, а ПриватБанк - наприкінці 2018 на початку 2019 року. Перед менеджментом потрібно ставити саме таке завдання.

Я б платив менеджменту мінімальну зарплату на рівні чиновників, але сказав би: продаєте банк через два роки - 10% ваші. Бонус розраховується так: гроші, які внесе інвестор мінус витрати держави. Ось від прибутку потрібно буде і вважати бонус.