Пасенюк: динамика цен на бумаги украинских эмитентов в последние годы почти идентична

Виртуальный мемориал погибших борцов за украинскую независимость: почтите Героев минутой вашего внимания!

Пасенюк в интервью информационному агентству Интерфакс опровергает все обвинения в адрес компании о якобы существовавшем сговоре при приобретении ценных бумаг холдинга ДТЭК.

"Занимаясь долговыми рынками Украины и СНГ, не работать с еврооблигациями ДТЭК, "Метинвеста", ПУМБа невозможно. Потому что если взять список всех корпоративных (без государственных и квазигосударственных – ИФ) евробондов, которые в то время выпускались в Украине, то на эту группу приходится порядка 40%. Мы начали инвестировать в еврооблигации ДТЭК в 2011– 2013 годах по ценам на уровне номинала. В 2015 и 2016 году мы докупали ДТЭК по двум очевидным для инвестора причинам - дешевизна бумаг и начало переговоров компании с ее кредиторами о реструктуризации долгов", - сказал он.

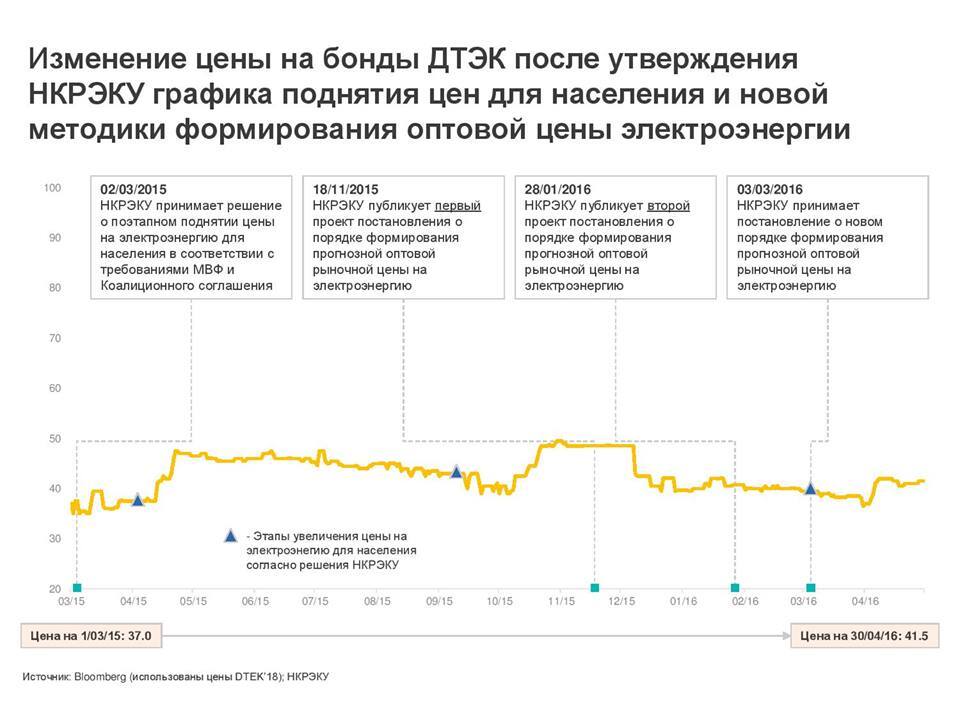

Макар Пасенюк отметил, что динамика цен на бумаги крупнейших украинских эмитентов практически идентична. Поэтому любые обвинения о якобы существовавшем сговоре либо влиянии формулы Роттердам+ на стоимость ценных бумаг компании ДТЭК абсурдны. "Цены росли на все бумаги, значит, и драйверы роста для всех были едиными", - подчеркнул он.

По словам Макара Пасенюка, любой инвестиционный банкир мог оценить перспективность приобретения ценных бумаг ДТЭК: тарифы регулируются государством, Комиссия, которая осуществляет данное регулирование, действует открыто и прозрачно, все ее решения известны заранее и обсуждаются. Соответственно, можно было просчитать, что, несмотря на конфликт на востоке Украины и падение экономики, ДТЭК сможет обслуживать свои долговые обязательства.

"Зная график повышения тарифов, можно было оценить, какие дополнительные средства потенциально может получить каждый вид генерации. Для наглядности – за 2015-2017 годы сумма поступлений в энергорынок от повышения тарифа для населения составила около $1,6 млрд, которые распределяются между всеми видами генерации пропорционально их доле. Доля тепловой генерации в ОРЦ – 35%, из которых на ДТЭК приходится около 70%. Соответственно, дополнительный денежный поток для компании без увеличения ее расходов в 2015-2017 годах мог составить около $390 млн. Долг компании на момент реструктуризации составлял $2 млрд. Если предположить, что процентная ставка по этому долгу 10%, то стоимость такого долга в год составляет $200 млн. Теперь сопоставим стоимость обслуживания долга ДТЭК в год с дополнительными денежными средствами в размере $390 млн, которые компания могла бы получить от увеличения тарифов для населения в 2015-2017 годах, - долг становится обслуживаемым", - сказал он.

Напомним, ранее в СМИ не раз было опубликованы заявления о якобы существовавшем сговоре при покупке ценных бумаг ДТЭК. По словам критиков, незадолго до принятия формулы "Роттердам+" группа ICU Макара Пасенюка скупила облигации ДТЭК, которые якобы выросли после утверждения новой методики расчета ОРЦ.

По данным агентства Bloomberg, в условиях кризиса 2014-2015 годах долговые бумаги основных промышленных эмитентов украинского рынка (Метинвест, Ferrexpo, ДТЭК, Мироновский хлебопродукт) опустились до уровня 40-50% от уровня номинала, после чего в 2016-2017 годах наблюдается их существенный рост.

Ранее инвестиционный банкир Сергей Фурса, говоря о причинах позитивной динамики роста котировок таких украинских компаний как Метинвест, Ferrexpo, ДТЭК, МХП в 2016-2017, отметил снижение в целом страновых рисков. "Снижение присущих Украине рисков приводило к росту стоимости суверенных бумаг, что влекло за собой рост стоимости корпоративных облигаций", - сказал он.